Dat een bank als ABN AMRO niet weet hoe geldzaken werken is zeer kwalijk!

- door Rob Goedhart

- •

- 10 sep, 2021

- •

Compensatieregeling voor teveel betaalde rente is volstrekt onvoldoende!

De afgelopen jaren is duidelijk geworden dat banken in de afgelopen tien à twintig jaar veel te veel rente hebben gerekend op leningen aan consumenten. Doorlopend consumptief krediet, maar ook op hypoheken met een variabele rente. Zeker na de crisisjaren 2008 – 2009 is DE rente gigantisch gedaald. Er zijn in de afgelopen jaren kinderen geboren, die niet eens weten wat ‘rente op een spaarrekening’ is.

Maar banken hielden de rente op consumentenleningen veel te hoog. Dat is een aantal keren vast gesteld door het Kifid (Klachteninstituut financiële dienstverlening).

In 2020 begon Credit Agricole Consumer Finance (w.o. Interbank, Ribank, De Nederlandsche Voorschotbank en Intermediaire Voorschotbank) met het terug geven van de teveel betaalde rente. Mooi! Er zijn nog een paar puntjes waarop die bank een plankje mis slaat, maar daar komen we nog wel uit.

Onlangs heeft ABN AMRO aangekondigd ook te gaan compenseren. Wow, denk je even als zo’n grootbank zijn ongelijk toe geeft. Maar dan zie je dat die bank de plank volledig mis slaat!

Want we lezen op de site: “Voor elke maand berekenen we hoeveel u te veel of te weinig betaald heeft. De verschillen tellen we bij elkaar op en trekken we van elkaar af. De uitkomst is uw compensatiebedrag.”

Eh…. Dus de bank berekent dat je in maart 2009 € 30 teveel hebt betaald, in april 2009 € 40, in mei 2009 € 45 en geeft jou dus € 115 terug… Maar het kan toch niet waar zijn dat de bank jou wil doen geloven dat die € 30, € 40 en € 45 van meer dan tien jaar geleden nu dezelfde waarde heeft als toen? Als de bankmedewerkers dat echt zelf geloven dan moeten ze echt terug naar de schoolbanken. AFM kijk je mee?

Professor Barabas methode

Wat de bank moet doen is in de Teletijdmachine van Professor Barabas stappen en terug gaan naar maart 2009. Ah, de klant heeft € 250 aan de bank betaald. Daarin zit € 220 rente. En met € 30 wordt de schuld verminderd. Maar naar nu blijkt mag de bank maar € 190 aan rente rekenen. Dus € 30 teveel volgens de huidige normen. En dus gaat er niet € 30, maar 2 x € 30 = € 60 euro van de schuld af!

Om dan de volgende maand te gaan rekenen wat er teveel betaald is moet je dus – voor het berekenen van wat je had moeten betalen - niet uitgaan van het saldo dat in de boeken van de bank staat. Maar een schuld dat € 30 lager is!

In dat geval is het voordeel van de klant niet die € 30 maar € 30,20. Want hij hoeft de volgende maand geen rente over het teveel betaalde van de vorige maand te betalen.

"Ach, wat kunnen mij die twee dubbeltjes nou schelen" hoor ik

je zeggen.

Dat snap ik, maar als je dat even doorrekent over 12 jaar dan is die

dertig euro nu zo’n € 55 waard. Dus meer dan 80% hoger! En wat doet ABN AMRO?

Ze geeft je een extraatje van 5%.

Ha!ha! een wel heel klein doekje voor het bloeden. Ongelofelijk!

Nee, met zo’n regeling moet je niet akkoord gaan.

En ABN AMRO: jij moet je schamen!

Zie ook de uitzending van Kassa (BNN / Vara) van zaterdag 11 september NPO1 19:00

Blog zoals op 3 mei 2021 gepubliceerd op AMweb

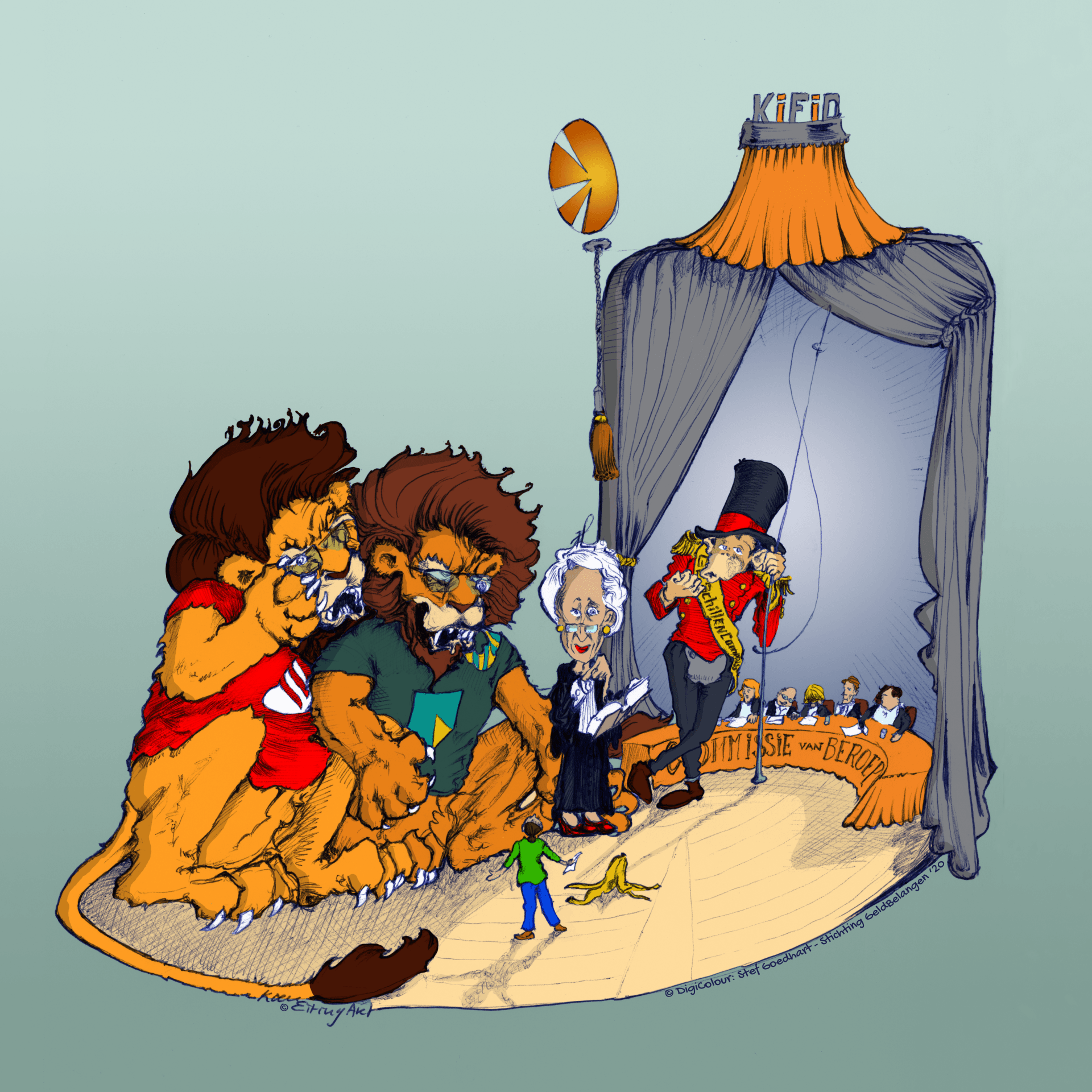

Onlangs presenteerde het Kifid zijn jaarverslag en was er trots op dat zo’n 40% van de geschillen geschikt zijn. Natuurlijk, het is mooi als een consument een geschil met een financieel dienstverlener – met hulp van het Kifid – oplost. Maar ik zet er wel vraagtekens bij. Hoe komen deze schikkingen tot stand? Ik heb zelf mee gemaakt dat een schikkingen onder stoom en kokend water geregeld moest worden. Met – als je niet op paste – druk door zowel de Geschillencommissie als de financieel dienstverlener op de consument. Want wat is voor de consument het alternatief? Een uitspraak. Maar bij een uitspraak heb je als consument een kans van 83 op 100 dat je klacht wordt afgewezen. Liever een half ei dan een lege dop? Meer openheid van zaken zou meer inzicht geven.

Schikkingenregister

Mevr Ruinaard – directeur en voorzitter Geschillencommissie – schreef hier laatst nog dat er over schikkingen niets gepubliceerd kan worden “omdat iedere zaak op zichzelf staat”. Dat is natuurlijk lariekoek. Plat geslagen zijn er bij Kifid maar twee zaken aan de orde: de consument heeft óf teveel betaald óf te weinig geld gekregen. En verder geldt in alle gevallen: heeft de financieel dienstverlener naar redelijkheid en billijkheid gehandeld? Wat mij betreft beschrijf je na een schikking wat er aan de hand is geweest, hoe groot de claim van consument was en hoe partijen dat met elkaar hebben opgelost. Desnoods anoniem.

Het gaat er om dat het een consument, die een geschil heeft met zijn financieel dienstverlener, moet kunnen zien of hij er bij het Kifid mee terecht kan en hoe Kifid er in het algemeen mee om gaat. Voor zo’n consument is het een ‘once-in-a-lifetime’ aangelegenheid. Dus moet hij ergens informatie kunnen inwinnen hoe zoiets in het algemeen gaat. Een ‘schikkingenregister’ is dus zeer wenselijk.

Doorlooptijden

De doorlopentijden ‘verdienen nog wel de aandacht’ staat in het jaarverslag. Daar kan Kifid zelf het nodige aan doen. In iedere zaak waarin ik een consument heb begeleid huurde de financieel dienstverlener een advocaat in. En zo’n advocaat (ik beschreef het eerder ) wil zijn opdrachtgever goed bedienen en doet er alles aan het bloed onder de nagels van de consument te wringen en die consument zo veel mogelijk te vermorzelen met allerlei advocatentrucs. Zoals zoeken naar procedurefouten, wijzen op verjaring en… de zaak zo lang mogelijk traineren. Dat betekent dus dat hij pas vlak voor deadline uitstel aan gaat vragen, wat Kifid dan ook steevast verleent. En vervolgens ook weer alle vergunde tijd neemt. Als ik kijk naar hoeveel uitstel (een advocaat van) de financieel dienstverlener gegeven wordt dan is – als Kifid daar niet langer in mee gaat - daar al vaak een maand tot anderhalve maand mee te winnen.

Database met contracten

Ik hoor van Kifid dat een consument er vaak ook langer over doet om informatie aan te leveren. Maar dan zie ik ook dat Kifid – bij klachten, waar ze er al velen van voorbij heeft zien komen – de consument opdraagt het oorspronkelijke contract aan te leveren. In een aantal gevallen heeft de consument die niet meer en moet hij er dus tijd insteken om die boven water te krijgen. Terwijl Kifid al lang een database van allerlei producten heeft aan kunnen leggen in haar bijna 15 jarig bestaan. Of die informatie even bij de financieel dienstverlener op kan vragen. Scheelt ook weer tijd.

Ook heeft een consument vaak tijd nodig om de advocatentruc – de consument overweldigen met een grote hoeveelheid pagina’s - te verwerken. En hoe hij daarop moet gaan reageren. Kifid zou financieel dienstverleners kunnen manen zich te beperken tot het hoofd-issue.

Bankierseed

Advocaten. Grrrrr. Wat mij betreft komt er de regel een financieel dienstverlener alleen met een advocaat bij Kifid mag komen als de consument aangeeft dat hij een advocaat in de arm heeft genomen. Maar zo lang dat niet in het reglement geregeld is, moet wat mij betreft de advocaat van een bank handelen in de geest van diens opdrachtgever en dus het ‘klantbelang’ centraal stellen. (En dan met ‘klant’ bedoeld: de klant van de financieel dienstverlener). En dat moet dan blijken uit de bij Kifid af te nemen bankierseed. In die eed staat namelijk dat hij integer moet zijn en binnen alle belangen van klanten, aandeelhouders, medewerkers en samenleving het belang van de klant centraal zal stellen. Wanneer zo’n advocaat dan handelt zoals ik vaak heb mee gemaakt (soms tot het schofterige aan toe) kan hij aangeklaagd worden op grond van overtreding van de bankierseed. Maar laten we hopen dat zo’n advocaat de eed (of belofte) zo serieus neemt dat hij van daaruit ook gaat handelen.

P.S. Deze column is eerder geplaatst op AMweb. Naar aanleiding daarvan wees een opmerkelijke lezer mij er op dat dit al geregeld is in artikel 3.17 C 1 van de

"Regeling van de Minister van Financiën van 12 december 2014, kenmerk:

FM 2014/1237 M, directie Financiële Markten, houdende regels met

betrekking tot de door personen (..) af te leggen eed of belofte

(Regeling eed of belofte financiële sector 2015)"De lezer is zelf consultant en vaak werkzaam voor banken. Ook hij moet bij starten van een project de bankierseed afleggen. Nu is Kifid dus aan zet!

“Als de vos de passie preekt…” is een bekend Nederlands gezegde dat van toepassing is op ABN AMRO. Zeggen dat je met de Consumentenbond Claimservice in gesprek wil over een oplossing over woekerrentes, maar tegelijkertijd aankondigen dat je het niet eens bent met het Kifid en naar de civiele rechter stapt is niet te rijmen met elkaar. Het toont minachting naar het Kifid en naar de klanten. Ook al doordat je als bank na een bindende uitspraak nog steeds de betreffende consument niet compenseert zoals het hoort. Gelukkig kunnen klagers gewoon naar het Kifid om daar hun gelijk te halen.

De rente is vanaf 2008, 2009 voor consumenten naar een ongelofelijk dieptepunt gedaald. Op spaarrekeningen is de rente 0%, met zelfs een dreiging naar een negatieve rente; d.w.z. betalen als je geld bij een bank stalt. Maar tegelijkertijd hielden banken de rente op doorlopende kredieten met variabele rente hoog. ‘Te hoog’ oordeelde het Kifid (Klachtinstituut Financiële Dienstverlening) in 2019 en 2020 over de banken van Credit Agricole Consumer Finance (waaronder Interbank, Ribank, De Nederlandsche Voorschotbank en Intermediaire Voorschotbank) in een zaak die begeleid werd door Rob Goedhart van Geldbelangen. CACF ging iedere betrokkene compenseren en zette daarvoor 123 miljoen euro opzij.

Als gezegd wordt: ‘er is teveel rente betaald’ dan moet dat vergeleken worden met een referentierente. Die referentierente is in de CACF-zaak bepaald door twee professoren.

In 2020 werd ook ABN AMRO veroordeeld door de Geschillencommissie. Maar de bank ging in beroep. Op 4 maart jl. bevestigde de Commissie van Beroep het oordeel van de Geschillencommissie: de bank moest aan de consument in betreffende zaak teveel berekende rente terug betalen.

ABN AMRO duikt

De bank deed er twee weken over om met een reactie te komen.

Aan de consument uit de betreffende zaak – ook bijgestaan door Geldbelangen –

wordt een compensatie verleend, die volgens Geldbelangen fout is. De bank biedt

€ 4.400. Volgens Geldbelangen moet dat € 5.600 zijn. Goedhart is al maanden bezig

om ABN aan het verstand te krijgen dat hun berekeningsmanier onjuist is. Maar

de bank gaat gewoon zijn eigen arrogante weg.

Geldbelangen heeft inmiddels bezwaar aangetekend bij de Commissie van Beroep over deze onjuiste berekeningswijze.

Duizenden klagers

Mede naar aanleiding van een uitzending van Kassa (BNN / Vara) over deze kwestie in oktober 2020 is Consumentenbond Claimservice op verzoek van Geldbelangen klagers gaan verzamelen. Geldbelangen acht zichzelf te klein voor zo’n grote zaak. Inmiddels zijn het er al ruim 8.000.

ABN AMRO zegt ‘het signaal van teveel betaalde rente’ in gesprek met Consumentenbond Claimservice op te gaan lossen.

Naar de civiele rechter

Maar ABN AMRO zegt ook het niet eens te zijn met het Kifid en naar de gewone rechter te stappen.

Dat is een minachting richting Kifid en zijn klanten.

Het Kifid is door de overheid in het leven geroepen om de consument te beschermen. De consument staat qua kennis op grote achterstand ten opzichte van de mensen in de financiële sector en moet door een instituut als Kifid geholpen worden om geschillen laagdrempelig te kunnen beslechten.

Het Kifid heeft ABN AMRO in twee instanties op de vingers

getikt. Als iedere bank of verzekeraar, die het niet eens is met het Kifid, alsnog

naar de rechter stapt, gesteund door grote advocatenkantoren van de Zuid-As, dan

is het gedaan met consumentenbescherming.

Zo’n ‘overleg’ tussen ABN AMRO en Consumentenbond Claismervice kan – zeker als ze de mening van de rechter af gaan wachten – heel lang duren. Want als de ‘gewone’ rechter de bank geen gelijk geeft kan deze door naar het Hof, de Hoge Raad en misschien ook nog naar het Europese Hof. Dan zijn we zomaar zeven, tien, misschien wel vijftien jaar verder.

Laten we hopen dat het daar niet van komt. Eind april moet daar wat ons betreft duidelijkheid over zijn.

Kifid behandelt klachten gewoon door

Inmiddels heeft Kifid aan Geldbelangen bevestigd gewoon door te gaan met afronden van klachten over ABN AMRO. Dus die weg ligt ook open. Het vraagt wat meer actie van de consument, maar hij kan zijn recht snel krijgen. Kifid moet binnen 90 dagen een uitspraak doen.

Om consumenten te laten zien hoe ze een klachtprocedure moeten doen heeft Geldbelangen een Toolkit ontwikkeld.

Voor aandeelhouders en winstbonussen van ABN AMRO

Je kunt je afvragen voor wie de bank zo zijn best doet om onder de plicht om teveel betaalde rente terug te geven uit te komen. Niet voor de klanten. Dus doet ABN AMRO het blijkbaar voor de aandeelhouders en om de winstbonussen van de eigen bestuurders en medewerkers.

In Kassa

In de Kassa-uitzending van zaterdag 20 maart is er weer aandacht voor de woekerrentes bij ABN AMRO.

Ik schrijf dit blog een dag na publicatie door het Kifid van een uitspraak van de Commissie van Beroep dat ABN AMRO teveel geïncasseerde rente op doorlopende, flexibele kredieten met variabele rente aan de consument terug moet gaan geven. Geen verwonderlijke uitspraak, want de banken van Credit Agricole Consumer Finance (w.o. Interbank, De Nederlandsche Voorschotbank, Intermediaire voorschotbank en Ribank) waren daartoe al twee jaar geleden ‘veroordeeld’ en (kortweg) CACF heeft de handschoen sportief opgepakt. Die bank is iedereen (ook oud-klanten!) gaan aanschrijven om een compensatie aan te bieden.

Gerechtvaardigde verwachting van de consument

In de uitspraken over CACF en ABN AMRO (waar ik de consumenten in bij stond) heeft

de Commissie van Beroep een - voor juristen wellicht wat lastig - begrip er in gebracht:

“de gerechtvaardigde verwachting van de consument over iets”.

Ik heb in alle geledingen bij Kifid over consumptieve kredieten steeds gezegd: “Als ik als consument zie dat ‘de rente’ omhoog gaat (bijvoorbeeld omdat mijn spaarrente of hypotheekrente omhoog gaat) dan moet ik accepteren dat ook de variabele rente op mijn consumptief krediet omhoog gaat. Maar…. als ik zie dat de rente OMLAAG gaat en sterk omlaag gaat, waardoor ik niets meer vergoed krijg op mijn spaarrekening – sterker nog: de bank dreigt met negatieve rente (= ervoor gaan betalen dat mijn geld bij de bank staat!) dan moet ik kunnen verwachten dat dan ook de rente op mijn consumptief krediet OMLAAG gaat. Is dat niet gebeurd, dan moet ik het teveel betaalde terug krijgen. Geen ‘schade voor de bank’. Gewoon minder winst”.

In die gedachtengang is de Commissie van Beroep van het Kifid mee gegaan. Nogmaals, voor juristen wat lastig maar je zou ook kunnen zeggen: “Heeft de bank de overeenkomst met de consument naar redelijkheid en billijkheid uitgevoerd?” Dit op basis van artikel 248 boek 6 BW. Antwoord: Nee, dus. Maar dan hebben de juristen ook hun houvast.

En hoe reageert ABN AMRO?

“We zijn de uitspraak aan het bestuderen” staat op de site.

Hoezo? Die is zo helder als glas.

En die had ABN woensdag 3 maart vanaf 10:00 uur al in huis. Net als ik. En ze zijn al een keer eerder door de Geschillencomissie op de vingers getikt. Dus als een verrassing kon het niet komen. De “wat-als-we-geen-gelijk-krijgen-in-beroep”-analyse had de bank, gesteund door een van de grootste advocatenkantoren in Nederland (Loyens en Loeff) best al eerder kunnen maken.

Ik vind het puur onfatsoenlijk en onbeschoft dat ABN AMRO niet

gewoon zich er bij neer legt en toezegt dat ze alle klachten over de teveel

betaalde rente af gaat wikkelen zoals het Kifid nu heeft bepaald. (Op dit

moment loopt overigens nog een discussie over de manier van berekening. De manier,

zoals ABN die voorstelt blijft wat mij betreft onjuist.)En nog chiquer: dat ze net zo'n proactieve compensatieregeling op gaat zetten als CACF heeft gedaan.

Bankierseed

Bij de hoorzitting bij de Commissie van Beroep op 7 december 2020, heb ik gevraagd of de gemachtigde van de bank – de advocaat – vooraf de bankierseed had afgelegd.....

In die bankierseed staat:

- "Ik zweer/beloof binnen de grenzen van mijn functie die ik op enig moment in de bancaire sector vervul:

- dat ik mijn functie integer en zorgvuldig zal uitoefenen;

- dat ik een zorgvuldige afweging maak tussen de belangen van alle partijen die bij de onderneming zijn betrokken, te weten die van de klanten, de aandeelhouders, de werknemers en de samenleving waarin de onderneming opereert;

- dat ik in die afweging het belang van de klant centraal zal stellen;

- dat ik mij zal gedragen naar de wetten, de reglementen en de gedragscodes die op mij van toepassing zijn;

- dat ik geheim zal houden wat mij is toevertrouwd;

- dat ik geen misbruik zal maken van mijn kennis;

- dat ik mij open en toetsbaar zal opstellen en mijn verantwoordelijkheid voor de samenleving ken;

- dat ik mij zal inspannen om het vertrouwen in de financiële sector te behouden en te bevorderen.

Zo waarlijk helpe mij god Almachtig! / Dat verklaar en beloof ik! "

De advocaat en de Commissie waren wat overvallen door mijn

vraag en ik heb er verder geen punt van gemaakt, maar wel een constatering.

Want de advocaat had dus NIET de bankierseed afgelegd! Waarom mocht zij dan wel

namens de bank spreken?

Hoe nu verder?

Ik hoop dat ik over een paar dagen een blog kan schrijven

waarin ik ABN AMRO prijs om haar klantvriendelijkheid omdat dan ook deze bank –

net als CACF – een compensatieregeling op gaat tuigen. Op zijn minst om alle klagers terwille te zijn. Zo niet, dan is wat mij

betreft DE

Bank een onfatsoenlijke, klantonvriendelijke bank, waar in ieder geval DE niet meer past.

P.S. Waarom ik de bank uit mijn woonkamer op de foto heb gezet? Ik vertrouw een instituut als ABN AMRO niet en als ik hun logo er op zou zetten dan verwacht ik een rechtszaak. Daar heb ik even geen zin (meer) in.

“Adviesketens opgelucht; rechtbank zet streep door Wft-uitleg Kifid” kopt AMweb , een informatiesite voor verzekeringswereld en financieel adviseurs. Nou, die ‘overwinning’ van HypotheekVisie zou wel eens een Pyrrusoverwinning kunnen zijn. En ook voor de andere ketens en OvFD kan deze muis een heel verkeerd staartje hebben. Dat ook hier het Kifid weer blundert zal ik duidelijk maken. De consument zij gewaarschuwd!

Hoe zat het ook al weer?

In de jaren negentig van de vorige eeuw schoten de ‘financieel advieskantoren’ als paddenstoelen uit de grond. Financieel advies? Welnee: massaal werden levensverzekeringen verkocht. Kapitaalverzekeringen, want daar werd grof geld (provisie) op verdiend. En langzamerhand werd een hypotheek geen bankproduct meer, maar een assurantieproduct. Want bij een bank moest de consument de hypotheek van het begin af aan aflossen. Liet je los daarvan kapitaal ontstaan in een levensverzekering voor een ooit af te lossen bedrag dan had de consument jarenlang fiscale aftrek over de volledige schuld. Zeker hypotheken met ‘beleggingsverzekeringen’ waren ‘goedkoop’: het grote geld zou immers binnen de beleggingen gemaakt gaan worden. Het kon niet mooier’….. (Op het verhaal ‘woekerpolissen’ ga ik nu maar even niet in.)

Toen de huizenprijzen stegen propten dit soort ‘advieskantoren’ de mensen vol met leengeld. “Je gaat je geld toch niet in de stenen laten zitten?” En hoppa, nog meer provisie! Er waren slimmeriken (zoals oud-bokser Anton Vanden Bol) die verlekkerd keken naar deze markt. Maar allerlei mensen op de loonlijst zetten, waarvoor je verantwoordelijk zou zijn, dat vond men niet zo handig. Dus gekozen voor de franchiseorganisatie. Als hypotheekgever eenvoudig de bijdragen van je ‘nemers’ innen.

Om de verantwoordelijkheid voor je ‘onderdanen’ te ontlopen zette de franchisegever ergens ver weg in de Algemene Voorwaarden dat hij niet verantwoordelijk is voor de daden van de -nemers. Sluw. Wel de lusten; niet de lasten.

Vergunningen

Begin deze eeuw stelde de overheid vast dat ook tussenpersonen met een vergunning moesten gaan werken.

Om een vergunning te kunnen krijgen moet en moest je aan voorwaarden voldoen: O.a. kennis hebben en bijhouden en zorgen dat er bij klachten een goede regeling was (en aangesloten zijn bij een klachteninstituut). En…. integer zijn… Maar dat is een lastig begrip.

De AFM ging de vergunningen uitgeven. De ketens vroegen een ‘groepsvergunning’ aan. Lekker makkelijk. Want dan hoefde de individuele franchisenemer tenminste niet zelf te voldoen aan al die ‘zware eisen’. Pfffff. Zij konden dus vrolijk doordraaien en provisie – later hypotheekfee - binnen harken (waarvan een deel doorgesluisd naar de franchisegever. )

Wft

Op zichzelf is het dus logisch dat Kifid in een klacht over HypotheekVisie naar de Wft keek toen een ‘onderdaan’ van HypotheekVisie aansprakelijk werd gesteld. En Kifid vond het groepshoofd dus aanspreekbaar bij fouten. Want de overheid had daarin gezegd dat je als centrale organisatie er goed op moet letten wat de – nemers doen.

Eerste blunder Kifid

Dat je die aansprakelijkheid niet rechtstreeks aan de Wft kan koppelen wist ik (als niet jurist) sinds het ontstaan van die Wft. Ik riep toen verheugd vanuit de Consumentenbond- : “Ha, als een financieel dienstverlener een douw krijgt van de AFM kan de consument hem daarom ook aanspreken”. “NEE!” zeiden de juristen om me heen: “het gaat hier (slechts?) om toezichtwetgeving. Geen gevolgen voor civiele rechtspraak. “

Ik dacht dat er bij Kifid altijd zoveel juridische kennis zat? DIT had men aan moeten zien komen, als instituut dat alleen binnen de financiële branche hoeft te beschouwen.

Wel op een andere manier aansprakelijk

De gewone rechter heeft – op verzoek van Hypotheekvisie – nu gezegd dat een uitspraak op grond van de Wft door het Kifid niet juist is. Maar…in diezelfde uitspraak staat te lezen dat het niet uit te sluiten is dat HypotheekVisie op een andere manier (civiel) WEL aansprakelijk is.

Kifid blundert weer

En nu zegt Kifid in een recente uitspraak: “HypotheekVisie Centrale is niet verantwoordelijk voor fouten van een franchisenemer, want… DAT HEEFT MEN IN DE VOORWAARDEN UITGESLOTEN”. Waarschijnlijk was Kifid bang om nog een keer door de gewone rechter op de vingers getikt te worden (?) Maar daarbij verliest Kifid weer het consumentenbelang uit het oog.

De meest belachelijke zin in de recente Kifid-uitspraak vind ik: “De Commissie stelt vast dat niet aannemelijk is geworden dat de Adviseur bij Consument de schijn heeft gewekt werkzaam te zijn voor, of te handelen namens HVC” . (C staat voor Centrale)

Ja, da-ag!! Natuurlijk gaat het de consument niet om de CENTRALE maar om HypotheekVisie als geheel. Een hypotheek sluit hij een of een enkele keer in zijn leven. En dan kijk je - als zoekende consument - naar wat grotere bedrijven. En dat lijkt bij HypotheekVIsie zo te zijn. Want HypotheekVisie heeft ‘tig’ vestigingen; dat zal dan toch wel snor zitten? Veel mensen, veel kennisoverdracht en waarschijnlijk worden eventuele fouten snel en professioneel opgelost.

Maar nee, Kifid denkt daar weer anders over.

Wel degelijk aansprakelijk

Kifid zou hebben moeten zeggen: “Indachtig wat de overheid (via de Wft) heeft bedoeld, namelijk dat bij zo’n franchise-opzet met een centrale vergunning de franchisegever verantwoordelijk is voor het handelen van de mensen binnen het totale bedrijf (lees franchisegever en alle franchisenemers) , is die centrale ook civiel aansprakelijk want een overeenkomst, waarin de franchisegever zijn aansprakelijkheid uitsluit is op grond van artikel 248 Boek 6 BW onredelijk en onbillijk”. En overigens is zo’n uitsluiting ook niet integer.

De consument zij gewaarschuwd

Maar goed, HypotheekVisie en Kifid laten de consumenten nu weer in hun sop gaar koken. En dus moeten de consumenten gewaarschuwd worden. In de trant van: “Let op! Het lijkt wel of je bij HypotheekVisie (of andere OvFD-ketens) met een grote firma te maken krijgt. Niets is minder waar! Want als jouw persoonlijke adviseur blundert kun je alleen hem (of haar) aansprakelijk stellen, waarbij het mogelijk een kale kip kan blijken. Of hij blijkt met de noorderzon vertrokken. Dan sta je als consument helemaal met lege handen.”

En als tip aan consumenten: “Ga dan liever naar een bank. Ook niet de braafste jongens van de klas. Maar bij fouten van werknemers van die bank wel meer kans om je genoegdoening te halen.”

Negen jaar heeft Kifid er over gedaan om dat - wat ze in 2011 al vond - te bevestigen: Credit Agricole Consumer Finance (moeder van Interbank, Ribank, De Nederlandsche Voorschotbank en Intermediaire Voorschotbank) heeft veel teveel rente gerekend op consumptieve leningen met variabele rente en moet dat aan de consument teruggeven. CACF doet dat inmiddels al en heeft daarvoor 126 miljoen euro opzij gezet. En hoe zit dat bij andere banken, die precies hetzelfde hebben gedaan? Dat is nog onduidelijk. Want de GESCHILLENCOMMISSIE van het Kifid geeft ABN AMRO en Santander de kans er nog onderuit te komen. Een bizar verhaal.

Rente daalde naar historisch ongekend niveau

Als gevolg van de economische crisis in 2008 / 2009 verlaagde de Europese Centrale Bank de rente dramatisch. De bedoeling was dat banken goedkoop geld konden krijgen om door te geven aan burgers en bedrijven, waardoor die meer zouden gaan consumeren en produceren en de economie weer zou worden aangezwengeld.

Vanaf de jaren negentig vorige eeuw is het – mede door DSB-bank – bijna ‘usance’ geworden dat banken – als een consument een lening wil – hem een doorlopend krediet verkopen. Mooi: altijd krediet en als je aflost kun je weer opnemen. Vrijheid blijheid. Zo lijkt het...

Maar de meeste consumenten sluiten zo’n lening, betalen hun maandtermijn, nemen af en toe nog wat op en leven hun leven. Wat de rente op hun lening doet houden ze niet bij. En hoe lang zo’n lening eigenlijk loopt ook niet. Wordt hen ook niet echt duidelijk verteld.

Banken hielden rente op consumptief krediet voor bestaande klanten te hoog

Dáár hebben de banken gebruik van gemaakt. Of zeg maar: misbruik. Ten tijde van de economische crisis zijn de variabele rentes op de leningen omhoog gegaan. Maar toen ‘de rente’ ging dalen naar een historisch ongekend dieptepunt hielden de banken – althans voor bestaande klanten – de rente op dit soort leningen hoog. En spekten daarmee hun winst. En vrijwel niemand die er iets van zei. Zeker niet de toezichthouders als DNB en AFM.

Kifid zwalkte....

Een enkele consument richtte zich tot het Kifid. Al in 2011 vond de Ombudsman van het Kifid dat ‘teveel rente incasseren’ onbehoorlijk en hij maande de banken tot ingrijpen. Zij deden dat niet!

In de jaren daarna waren er nog enkele consumenten die zich

bij het Kifid beklaagden. Het rare was dat de GESCHILLENCOMMISSIE eerst op de

lijn zat van de Ombudsman. Maar later stug de klachten ging afwijzen. Ten

gunste van de banken dus. Ik heb zelfs gehoord dat secretarissen van het Kifid

consumenten ontmoedigden hun klacht hierover door te zetten….

...maar consument kreeg van Commissie van Beroep gelijk

Via (voorbeeld)zaken heeft Geldbelangen in 2017 en 2019 (definitief gemaakt in 2020) voor elkaar gekregen dat de COMMISSIE VAN BEROEP van het Kifid tegen CACF zei: “u had de rente aan moeten passen aan de ontwikkelingen van ‘de rente’ en voor zover u dat niet gedaan heeft en teveel bij de consument heeft geïncasseerd moet u dat terug geven”. Ook stelde de COMMISSIE VAN BEROEP vast welke maatstaf aan ‘de rente’ werd toegekend. Want tja, wat is ‘de rente’?

CACF is vervolgens die compensatie aan alle klanten die het betrof aan gaan bieden.

Geschillencommissie, ABN AMRO en Santander

Tot het moment van de uitspraak in de voorbeeld-zaak over CACF van februari dit jaar had de GESCHILLENCOMMSSIE van het Kifid de behandeling van alle soortgelijke klachten (bij welke bank ook) stil gelegd. Na februari werden die stil gelegde klachten weer opgepakt.

ABN AMRO en Santander ook ‘veroordeeld’, maar…

Half dit jaar besloot die GESCHILLENCOMMISSIE dat ABN AMRO en Santander hetzelfde zouden moeten doen als de COMMISSIE VAN BEROEP aan CACF had opgedragen.

Maar – en dat is bizar!- dat doet de GESCHILLENCOMMISSIE niet van harte. Zo leest de uitspraak (geparafaseerd): “De Commissie van Beroep vindt er wat van. Wij volgen dat dan maar, omdat we het niet kunnen maken dat er twee geluiden uit het Kifid komen”. Maar vervolgens vindt de GESCHILLENCOMMISSIE een escape. “Wij geven u wel de gelegenheid nog een keer naar de COMMISSIE VAN BEROEP te gaan.”

Waarom??!! Het gaat bij die banken om precies dezelfde handelingen als bij CACF. Waarom doet de GESCHILLENCOMMISSIE dit??!! Toch weer op de hand van de banken?

ABN AMRO en Santander maken grif gebruik van de mogelijkheid die de GESCHILLENCOMMISSIE hen biedt en startten de beroepsprocedure.

Geldbelangen gaat ‘consument spelen’

Via Kassa (BNN / Vara) kwam de consument uit de ABN AMRO-zaak met Geldbelangen in contact. Hij wilde liever niet zelf de zaak bij de COMMISSIE VAN BEROEP ‘verdedigen’. Hij heeft immers al gelijk gekregen van de GESCHILLENCOMMISSIE. En het gaat al lang niet meer over zijn zaak alleen. ABN en Santander moeten de COMMISSIE VAN BEROEP weer om zien te praten. Om te voorkomend dat ze nog meer claims krijgen. Geldbelangen gaat in de plaats van deze consument zijn belang (en dat van andere consumenten) bepleiten.

ABN AMRO huurt groot advocatenkantoor in

ABN AMRO heeft inmiddels twee advocaten van Loyens en Loeff ingehuurd. En dat terwijl directeur Ruinaard van het Kifid tijdens het lustrumcongres in 2017 nog zei: “Het moet niet zo zijn dat de consument bij Kifid weg geblazen wordt door drie advocaten van de Zuid-As”. Quod erat demonstrandum.

Santander huurt dezelfde advocaten in!!

Maar wat schetst onze verbazing: in een andere zaak die Geldbelangen voor een consument begeleidt met een klacht over…. Santander (!) zijn dezelfde twee advocaten door Santander ingeschakeld!!!

Misbruik van macht

Hier is sprake van een ongekende marktmacht, samenspanning van twee financiële grootmachten tegenover de consument, die door Kifid – gezien haar bestaansrecht - beschermd moet worden. Waar de GESCHILLENCOMMISSIE dat niet doet hopen wij dat straks de COMMISSIE VAN BEROEP dat wèl zal doen en zich niets gelegen laat liggen aan dit geweld.

ABN AMRO probeert Commissie van Beroep te manipuleren

In de aanloop naar de zitting melde Kifid dat de zitting 1 uur en een kwartier zou duren, er (mede vanwege corona) maximaal 2 personen per partij mochten komen en de spreektijd per partij een kwartier is, mede omdat je tijdens het praatje toch niet mag herhalen van wat er op papier staat. En op die manier de Commissie drie kwartier heeft om vragen te stellen. Deze procedure is standaard bij de Commissie van Beroep.

(De advocaten van) ABN AMRO wilden echter met vier (!) mensen komen en 45 (!) minuten spreektijd! Dit mede om de Commissie van Beroep op ervan te doordringen welke impact haar uitspraken heeft. Ja du-uh! Dat weten we al uit de Interbank-zaak, waar 123 miljoen euro mee is gemoeid. Het is net of de advocaten van ABN AMRO willen gaan betogen: "als u de uitspraak van de Geschillencommissie in stand laat dan doet u ABN erg pijn. Dus beslis maar anders".

Geldbelangen heeft hiertegen bezwaar gemaakt. De Commissie van Beroep is toch een beetje gezwicht. ABN AMRO mag nu een half uur spreken, mits dan de 'pleitnota' (datgene wat de advocaten van ABN AMRO willen gaan zeggen) een week van tevoren bij partijen bekend is. En er mogen meerdere mensen online mee kijken.

Laten we wel beseffen: het gaat hier om 'laagdrempelige geschilbeslechting' waar in feite een consument en een bank om tafel zouden moeten zitten. Toegegeven, met grotere gevolgen. Maar dan hadden de banken zich maar netjes moeten gedragen.

Geen schade voor de banken; alleen minder winst

Want let wel (ten slotte): door de uitspraken van Kifid lijden deze banken geen schade. Ze moeten alleen terug geven wat ze teveel bij de consument hebben opgehaald. En hebben dus wat minder winst. Een paar honderd miljoen klinkt veel. Maar is een schijntje voor banken die miljarden winst per jaar maken.

Hierboven gaat het om ABN AMRO en Santander. Exact dezelfde kwestie speelt bij Vesting Finance, die het beheer voert over nog lopende leningen van Arenda en HDV; twee kredietbanken die geen nieuwe leningen meer uit geven.

Iedere vier jaar is er een evaluatie van het Klachtinstituut Financiële Dienstverlening (Kifid). Voorafgaand aan dat van 2016 zat ik in januari een uitzending van Kassa (BNN / Vara) tegenover de toenmalige directeur. Er was grote kritiek op het Kifid. De directeur trok het boetekleed aan en zegde verbeteringen toe. In het evaluatierapport, dat de Minister van Financiën – destijds Dijsselbloem – slechts enkele dagen voor de Kerst naar de Tweede Kamer stuurde, stond: ‘het Kifid is op de goede weg’. En vervolgens dook hij in de verkiezingscampagne voor de Tweede Kamerverkiezingen van maart 2017. Voor de evaluatie was verder weinig aandacht.

Dit jaar moest er weer geëvalueerd worden. Nu was het Radar dat

in januari kritisch was over het Kifid. Naar aanleiding daarvan heeft Stichting

Geldbelangen het manifest ‘Op naar Kifid 2.0’

gepubliceerd.

En zie: een aantal aspecten komt terug in het evaluatierapport.

Het is jammer dat de onderzoekers onvoldoende belichten WAAROM het Kifid ooit is opgericht.

Begin deze eeuw constateerde de overheid namelijk dat er een grote kennisachterstand bestaat bij consumenten wat betreft financiële producten. En de financieel dienstverleners bedachten steeds meer gecompliceerde producten zoals aandelenelease en beleggingsverzekeringen, in de wandelgangen ‘woekerpolissen’ genoemd. De consument verdiende bescherming. Vandaar dat er een gedragstoezichthouder (AFM) moest komen EN een instituut dat bij (menings-)geschillen tussen consument en financieel dienstverlener op consumentenniveau de kwestie op zou lossen. In 2013 kwam er vanuit Europa ook nog een richtlijn over Alternatieve Geschillenbeslechting waarbij een hoog niveau van consumentenbescherming uitgangspunt moest zijn.

Omdat de onderzoekers hieraan geen aandacht besteden leggen ze nogal de nadruk op de onpartijdigheid. Dat mag, maar dan wel met in het achterhoofd dat de consument altijd op verre achterstand staat ten opzichte van de financieel dienstverlener; en bij Kifid een begripvol en luisterend oor moet weten te vinden.

Bij de start van het Kifid mocht ik destijds meedenken vanuit de Consumentenbond en was (en ben nog steeds) groot fan van het Engelse model: Financial Ombudsman Service. (Link) Alleen het woord ‘service’ al! De ‘dienstbaarheid’ spat er daarvan af.

Het kwam er niet van omdat banken en verzekeraars toen een te sterke invloed hadden. De term ‘iedere zaak staat op zichzelf’, komt van hen af. Verzekeraars en banken voeren hiermee regelmatig hun ‘verdeel- en-heersprincipe’ door, bang als zij zijn voor collectieve verontwaardiging.

De invloed van banken en verzekeraars binnen Kifid is langzamerhand teruggedrongen. Maar de invloed van juristen is toegenomen. Ik heb groot respect voor alle juristen, maar er zijn zelfs juristen die toegeven dat de meeste juristen niets of niet zoveel hebben met cijfers en geldzaken.

Maar daar gaat het nu allemaal om!! Fijn dat de onderzoekers aanbevelen om meer financieel-economische expertise in huis te halen. En hoe reageert Kifid? Een beetje sneu en vanuit een juristenbastillon.

Kifid zegt: “Nou, wij hebben actuarissen en accountants (en medisch specialisten) in onze gelederen en dat is dus best voldoende….” Leg aan een consument maar eens uit wat een ‘actuaris’ is. En verder heeft nog 70% van de leden van de Geschillencommissie een mr-titel.

De ‘secretaris’ is de persoon die vanaf aanvang de klacht begeleidt. Hij (zij) kijkt wat de klacht inhoudt en zorgt voor het contact tussen consument en financieel dienstverlener (volgens Kifid’s terminologie: repliek en dupliek) totdat een of meer leden van de Geschillencommissie zich over de zaak gaat buigen. En uiteindelijk stelt de ‘secretaris’ de tekst van de uitspraak op. Een belangrijk persoon dus in het traject. Moet dus wel veel verstand van geldzaken hebben, zou je zeggen. Maar wat zijn de eisen in de vacature? “Afgeronde studie Nederlands recht. Financieel recht? Is een pré maar niet noodzakelijk.”

“Nou” reageert Kifid, “wij zorgen voor permanente educatie en we gaan secretarissen meer de werkzaamheden met elkaar af laten stemmen”.

Het zal tijd worden ook! Kifid is 13 jaar geleden opgericht en ik maakte vorig jaar nog mee dat in twee zaken met eenzelfde klacht over eenzelfde bank de ene secretaris de zaak zus en de ander de zaak zo aanpakte.

Volgens het evaluatierapport moet Kifid minder (alleen) binnen de juridische lijntjes kleuren en meer kijken hoe de financieel dienstverlener de consument bejegend heeft. Kifid zegt juist dát spannend te vinden. Want dan wijkt men af van ‘de rechtspraak’ en loopt daarin dan voor de rechtspraak uit.

Jazeker! En dat moet ook!!

Veel rechters tonen (ook) aan dat ze een financieel product niet of met moeite kunnen doorgronden. Als dan Kifid – als gespecialiseerd instituut – voor de gewone rechtspraak een voorbeeld kan zijn dan is dat alleen maar mooi. Maar dan moet Kifid van de juristerij af.

Uiteindelijk is er In wezen is maar één artikel waar Kifid naar hoeft te kijken: 248 Boek 6 BW. Is de consument redelijk en billijk behandeld?!

Ten slotte geven de onderzoekers aan dat Kifid beter mag

laten zien bij welke zaken zij helpt de geschillen op te lossen en hoe ze dat

in het algemeen doet. “Nou” zegt Kifid “we vertellen dat in onze jaarverslagen,

columns, workshops en lezingen.” Hallo! Welke

consument bereik je hiermee? Neem alsjeblieft eens een voorbeeld aan de F inancial Ombudsman Service

Zucht.

Minister van Financiën Hoekstra toont begrip voor de kritiek en gaat er met Kifid over in gesprek. En ook Tweede Kamerlid Alkaya gaat er werk van maken. Dit is het momentum om Kifid een ander DNA mee te gaan geven. Op naar Kifid 2.0!

Zie voor de reactie van St Geldbelangen op de reactie van

Kifid op het evaluatie rapport op onze site. Klik hier.

En oh ja, ook het Verbond van Verzekeraars heeft inmiddels gezegd dat verzekeraars er huiverig voor zijn dat het Kifid het gedrag van verzekeraars mee moet gaan wegen. Ah, dan is er een gevoelige snaar geraakt! Des te meer reden om door te pakken met de hervorming van het Kifid.

Dit blog is op 2 november 2020 ook geplaatst op AMweb.

Weet je nog? Ruim tien jaar geleden? Dat er ook een crisis was. Een economische crisis. Een banken crisis. Omdat toen het virus van “meer-meer-meer geld graaien” onder bankiers waarde, doordat ze mensen en instituties vol pompten met schulden. Wat er toe leidde dat Joe the Plumber in Amerika zijn hypotheek niet meer kon betalen en de stekker er uit trok. Zijn bank beteuterd achter latend. Maar niet alleen zijn eigen bank maar een heel systeem van financiële instellingen. Omdat zijn eigen bank de hypotheek van Joe had doorverkocht aan een andere en die weer aan een ander en …. Net zo lang niemand meer wist hoe het nu precies zat.

Ik liep in 2008 op een congres van De Nederlandsche Bank en hoorde een directeur van DNB zeggen: “Er zijn financiële constructies in deze wereld die niemand meer begrijpt.” Het systeem had het van ons als mensen over genomen.

Maar gelukkig, er waren nog mensen met boerenverstand die

een uitweg vonden. De banken werden met

belastinggeld

overeind gehouden. Oh zeker, het waren systeembanken en we waren

voor betalingsverkeer van ze afhankelijk. Dus het moest wel. Maar het blijven

commercialo’s. In Nederland werden ING, ABN AMRO en SNS van de ondergang gered.

Rabo was toen nog een echte coöperatie. Maar zit inmiddels in dezelfde hoek als

de anderen.

Ze maken per jaar weer miljarden winst.

Gezondheidscrisis

Nu is er een andere crisis. En moeten er forse maatregelen

genomen worden. Die diep ingrijpen. Ook economisch. De overheid zwaait met de

geldbuidel. Er is blijkbaar ongelimiteerd geld. (Daar moeten we het nog een

keer over hebben. Want waarom was dat geld er niet toen verzorgenden en

onderwijzers om wat extra middelen vroegen? Goed, dat bespreken we later…) En

waar gaat dat geld grotendeels naar toe?Juist, naar de banken.

Schulden en maandlasten

Vele mensen en bedrijven hebben schulden, waar een (groot?) deel van hun geld aan op gaat. Denk aan hypotheken, bedrijfsfinancieringen, consumptief kredieten. Met een maandtermijn. Waarvan velen zich af vragen hoe ze die moeten ophoesten nu. Even; tijdelijk.

Ons voorstel is dan ook: laat banken de komende 3 maanden dit soort maandlasten niet incasseren.

Ze hebben genoeg vet op de botten om daar doorheen te komen. Bij voorkeur een renteloos betalingsuitstel. Desnoods met bijschrijven van rente op de schuld. Dan halen we later die aflossing wel in.

Ik ben benieuwd. Zal vast wel een excuus komen van “dat kan helemaal niet” omdat het niet in het systeem past. Of omdat de bank helemaal niet (alleen) over de hypotheek van Jan de Loodgieter kan beslissen omdat hij die heeft doorverkocht aan een andere, waarna die het weer heeft doorverkocht aan een ander, en….

In januari 2016 zat ik als voorzitter van St Geldbelangen in een uitzending van Kassa (BNN/Vara) met kritiek op het Kifid. Als voorbeeld toonde ik een zaak waarbij het Kifid maar niet wilde oordelen over een klacht tegen Interbank (Onderdeel van Credit Agricole Consumer Finance). Die klacht ging over het feit dat Interbank 13,6% rekende op een lening van € 45.000. De mensen in die zaak hadden indringend gezegd dat ze niet op TV wilden vertellen over hun zaak.

Op de maandag na de uitzending belde ‘Meneer Van Arkel’. Hij vertelde dat hij ook een hoge rente had.

Iets lager dan die andere mensen maar altijd nog 12,3% op een lening van €

30.000. En dát terwijl de bank al jaren adverteerde met rentes

tussen 4,5% en 5%. Hoe kon dat??!!

Ik besloot om de zaak van Fam. van Arkel te gaan begeleiden. Maar ik kreeg die week nog een paar telefoontjes over Interbank.....

Ik nam maar weer contact op met Kassa, omdat ik vermoedde een soort affaire als met de DSB-bank (die ook veel mensen gedupeerd had) aan de haak te hebben. Kassa wilde er alleen aandacht aan besteden als een gedupeerde er over wilde vertellen….('Zonder filmpje geen item'…)

Ik benaderde enkele mensen met de vraag of ze voor de camera hun verhaal wilde doen. Bij iedereen kreeg ik nul op het rekest. Over geld praat je in Nederland niet open. En zeker niet over schulden….

‘Meneer van Arkel’ zei na de vraag dat hij er een week over na wilde denken. Want ook voor hem was het niet gemakkelijk. Na een week belde hij en vertelde dat hij het wilde doen! Hij had overlegd met de directeur van de school waar hij toen als conciërge werkte. Zij had hem gezegd “Willem, doe het niet alleen voor jezelf, doe het ook – of juist – voor veel andere mensen.”

Doordat Willem en Rita hun verhaal op TV wilde doen wilde is de bank gaan bewegen. Tot die tijd bleef Credit Agricole Consumer Finance zich met hand en tand en agressief verzetten tegen de klacht. Met zeer grove tactieken van de kant van hun advocaat. En het Kifid leek steeds de kant van de bank te kiezen.

Maar in 2016 wilde het bedrijf met een nieuw merk

(Findio) de markt op en wilde geen gedoe in de media.De onderhandelingen over een betere positie voor Willem en

Rita van Arkel is het begin geweest in de scheuring in hun defensie.

Ik ben er van overtuigd dat als Willem en Rita (en met hen niemand anders) hadden willen praten over hun zaak op TV de bal nooit aan het rollen zou zijn gebracht. En we nooit het resultaat zouden hebben bereikt wat nu wel bereikt is: de bank gaat aan hen, maar ook aan honderdduizenden anderen teveel betaalde rente terug betalen!

Ik vinden het echt heel vervelend om te horen dat Willem en Rita na hun optreden op TV ook (zeer) negatieve reacties hebben ontvangen. Dat verdienen zij niet. Integendeel!

Zoals gezegd: over geld praten we in Nederland niet

gemakkelijk. Zeker niet over consumptieve schulden. Maar mensen in de situatie

als Willem en Rita van Arkel hoeven zich niet te schamen! Degene die zich

dieprood moet schamen zijn de banken van Credit Agricole Consumer Finance. Doordat

deze banken de rente onlogisch en exorbitant hoog hielden losten veel klanten nauwelijks

af en bracht de bank hen in penibele situatie.En de rente...die vloeide rijkelijk de bank binnen....

Met St Geldbelangen zijn we al bijna zes jaar aan het strijden tegen het te veel betalen van rente op doorlopende kredieten met variabele rente. We hebben het dan over de absurde hoogte van de rente.

Maar regelmatig horen we van consumenten: “ik heb nu al zoooo veel betaald. Ik vind het nu wel genoeg.” Volgens de standaard uitleg vanuit de financiële sector klopt dat dan niet. Men zegt immers: “als je iets ‘leent’ (in dit geval geld) dan betaal je daarvoor periodiek huur (rente) en je moet het geleende een keer terug geven. Dus als je € 30.000 leent tegen 5% (niet echt exorbitant) en je betaalt alleen maar rente , dan heb je na 20 jaar € 30.000 aan de bank betaald, maar niets afgelost. Dus moet je nog steeds die € 30.000 terug geven”. Op zijn minst betaalt de klant dan in totaal € 60.000 aan de bank. ‘Op zijn minst’, want hij moet ook nog steeds rente betalen in de periode dat hij het geld aan het ‘terug geven’ is. Veronderstel dat hij die schuld in 10 jaar afbouwt dan betaalt hij nog eens zo’n € 38.000. Voor een lening van € 30.000 is hij dus op deze manier in totaal bijna € 68.000 kwijt.

Dát vinden veel consument onlogisch. En daar valt wat voor te

zeggen…..

Huren

Als ik een auto of een huis huur en ik betaal huur dan moet de verhuurder dat huurgeld o.a. (naast bedrijfskosten en winst) gebruiken om die auto of dat huis te onderhouden en om op den duur er een nieuwe voor aan te schaffen. Maar hoe zit dat met geld? Die € 30.000 blijft gewoon € 30.000. (Ik laat de inflatiecomponent gemakshalve buiten beschouwing.) Die € 30.000 vergt geen ‘onderhoud’ en hoeft niet vervangen te worden. De rente die de klant per jaar betaalt - € 1.500 - kan (buiten wat bedrijfskosten) weer volledig ingezet worden voor nieuwe leningen.

De crux van het heel veel betalen zit ‘m in het geheel of grotendeels ‘aflossingsvrij zijn’ van een lening. Blijkens onderzoeken door sommige consumenten zelfs letterlijk zo opgevat. (“Maar ik hoef toch niet af te lossen?”) Het aflossingsvrije doorlopend consumptief krediet is eind vorige eeuw – begin deze eeuw grootschalig in de markt gezet door de boeven van DSB. En door anderen nagevolgd. Geweldig voor de banken: voortdurende inkomsten. En lucratief voor krediet-tussenpersonen: voortdurende provisie.

Wij zien regelmatig dit soort kredieten uit begin van deze eeuw – die nu dus al 15 tot 20 jaar lopen – vrijwel zonder dat er iets afgelost is. En dan hebben we het niet over rentes van 5%. Nee, die zijn fors hoger.

Hulp aan mensen met schulden

Een op de vijf huishoudens kampt met problematische schulden. Voor zover dat schulden aan banken zijn zou die sector vanaf 2020 eens kunnen omdenken en zijn best doen om deze mensen van hun schuld af te helpen. Daar moet een model voor te bedenken zijn.

Voor een bank is ‘geld’ in het algemeen geen ‘geld’. Het zijn getallen in een systeem. Zeker als we weten dat de banken geld ‘uit het niets’ laten ontstaan. Banken kunnen hierdoor eenvoudig op een andere manier gaan kijken naar het feit of een klant hem voldoende ‘betaald’ heeft. Door bijvoorbeeld te zeggen: “hoeveel zou ik in totaal van die klant hebben gekregen als ik de lening ooit als annuiteit verkocht zou hebben?”.

Voorbeeld bij een consumptief krediet van € 30.000 dat 15 jaar loopt en een gemiddelde rente van 8%. Als annuïteit zou de klant na 15 jaar klaar kunnen zijn en circa € 52.000 hebben betaald. Is de lening aflossingsvrij aangegaan dan heeft de klant na 15 jaar (15 x € 2.400=) € 36.000 betaald. De bank zou dan kunnen zeggen dat zo’n klant nog (€ 52.000 - € 36.000=) € 16.000 schuldig is. Als de klant de jaartermijn van € 2.400, waaraan hij gewend is, nog een kleine 7 jaar betaalt, kan hij van zijn schuld af zijn. Dat is in ieder geval een stuk minder dan bij de traditionele benadering.

Ik kan me voorstellen dat er nu mensen zijn die denken: “wat zat er in de oliebollen van die Goedhart?”. Dat snap ik. Er zijn vast ook een boel mitsen en maren. Maar laat de sector er toch eens over doordenken en een hoop mensen met (m.n. problematische) schulden tegemoet komen.